Valore & Valori / 135

LA PROSPETTIVA DELLA RIDUZIONE DEI TASSI DOPA IL MERCATO.

di Mario Travaglini

Può apparire paradossale ma le nuvole che si accumulano sulle economie europee sembrano non avere effetti sulle borse, tanto che quella italiana ha raggiunto i suoi massimi dal 2008, anno dell’ormai famosa crisi dei subprime e della caduta di Leman Brhothers. Riporto qui di seguito una mini tabella degli incrementi registrati dal 2022 ad oggi.

Performance Indici – 8 dicembre 2023

| Nome | Valore | Var % dal 30/11/23 (1) | Var % dal 07/11/23 (2) | Var % dal 07/12/22 (3) |

| FTSE MIB | 30.357,32 | +2,08 | +6,91 | +25,23 |

| FTSE Italia All-Share | 32.342,40 | +2,05 | +6,87 | +23,17 |

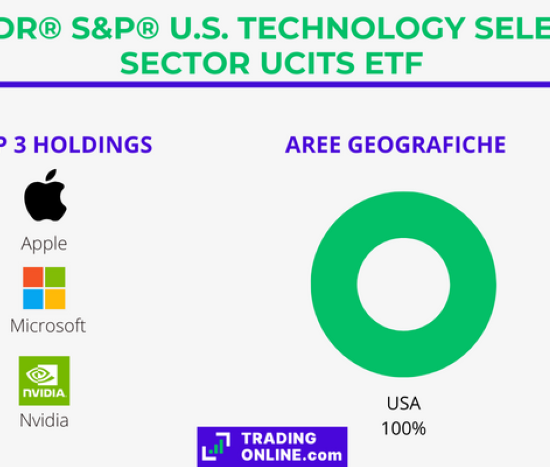

La tendenza è globale e l’indice MSCI che raggruppa tutte le azioni mondiali ha addirittura rimbalzato del 9% nel solo mese di novembre, cosa che accadde l’ultima volta nel novembre 2020 quando i mercati festeggiarono l’arrivo imminente del vaccino anti-Covid. E’ il calo dell’inflazione e, quindi, la prospettiva di tassi di interesse in calo, favorevoli a imprese, famiglie e Stati, ad aver ridato fiducia agli investitori, oltre ad aver permesso di mettere fine a tre mesi di continui ribassi borsistici. Nel mese di novembre l’inflazione ufficiale, ci dicono gli esperti, è scesa al 3% dal 3,6% di ottobre. Personalmente me ne sono accorto poco o punto. Ritengo, invece, che in questa fase i mercati sembrano apprezzare il fatto che non si tratti di un semplice fuoco di paglia ma che l’inflazione abbia preso una decisa direzione al ribasso e che in un tempo ragionevolmente breve andrà a ricollocarsi a livelli pre-Covid, ossia intorno ai valori del 2%. I Grandi investitori, quelli, tanto per capirci, che guidano i movimenti di borsa, cominciano a pensare che la riduzione dei tassi è molto più vicina di quanto previsto fino a qualche mese fa e che potrebbe realizzarsi già nei primi mesi del 2024. In Europa, la riduzione dei tassi dovrebbe aver luogo dopo che la Fed avrà aperto la strada ed avrà definito un programma di tagli, il primo dei quali sarà verosimilmente comunicato già nella riunione di gennaio. Nel frattempo non è escluso che la BCE proceda ad un ultimo rialzo nella misura dello 0,25%, giusto per confermare la inadeguatezza della Presidente nel gestire la politica monetaria dell’Eurozona. Ma, al di là di quanto farà la Banca europea, la prospettiva di un cambiamento della politica monetaria mondiale ha già portato ad una riduzioni dei tassi dei BTP decennali, passati dal 5% del mese di ottobre al 3,95% di oggi, ridando fiato,di converso, a coloro che privilegiano gli investimenti azionari che per loro natura sono a più alto rischio. Nel contesto appena accennato mi sembra di cogliere la possibilità di una rotazione settoriale abbastanza rapida, tale, cioè, da permettere ai settori fino ad oggi più penalizzati, come quello growth, di recuperare terreno e sovraperfomare rispetto a tutti gli altri. Tutto questo potrebbe essere del tutto fisiologico se dopo tre anni moto buoni si torna ad un livello di consumi normali, come peraltro si è visto in alcuni settori come quello del lusso e degli alcolici. Nella rotazione di cui parlavo poco sopra si può notare come i settori più sensibili alla riduzione dei tassi siano quelli che hanno sofferto di più negli anni scorsi e che oggi reagiscono meglio di altri; mi riferisco,per esempio, al settore immobiliare, a quello industriale, a quello della tecnologia e a quello bancario in generale. Capire se la tendenza attuale sarà duratura e se i corsi borsistici hanno ancora margine per salire è materia per stregoni. La prossima settimana, nell’intento di contribuire a chiarire le idee di qualche lettore e senza rubare il mestiere al mago Otelma, proverò a tracciare un mio personale outlook per il 2024.